İSEDES Nedir, Ne Değildir?

İSEDES (içsel sermaye yeterliliğini değerlendirme süreci) çoğu bankada üçüncü kez rapor olarak yayımlandı. Artık herşey yerine oturmaya başladı. Tam olarak regülatör ve bankalar bu sürece adapte oldu diyemesek de ona da az kaldı? Bu yazıda İSEDES’i biraz anlatmayı arzuluyorum. Bunu da yeni başlayanlar ve biraz bilgisi olanlar olarak ikiye ayırarak gerçekleştirmeyi planlıyorum.

Yeni Başlayanlar İçin İSEDES,

Basel I döneminde finansal sistemin istikrarı için asgari sermaye yeterliliğinin hesaplanması yeterli bir ölçüt olarak kabul edilmesine karşın Basel II, hesaplama yöntemlerini geliştirmekle kalmamış, iki yenialan daha ekleyerek sermaye yönetiminin kapsamlı olarak ele alınmasını sağlamıştır. Bunlar; (hepinizin malumu olduğu üzere)

- 2. Yapısal Blok: Risk yönetimi uygulamalarına dayalı sermaye planlaması sürecinin denetim otoritesi tarafından incelenmesi,

- 3. Yapısal Blok: Kamuoyuna daha doğru ve analize elverişli bilgi aktarılması.

2.Yapısal Blok bankaların risk profillerini, stratejilerini ve çevresel faktörleri dikkate alarak kendi sermaye yeterliliklerini ve bu çerçevede orta vadede ihtiyaç duyacakları sermaye gereksinimlerini değerlendirebilecekleri bir süreç teşkil etmelerini zorunlu kılmıştır. Buna karşılık aynı kapsamda denetim otoritelerinden de tesis edecekleri süreç üzerinden bankaların riskleri ile orantılı olarak sermaye ihtiyaçlarını ne kadar iyi belirlediklerini değerlendirmeleri ve gerektiğinde müdahalede bulunmaları beklenmektedir. Bu süreçler sırasıyla; bankaların İçsel Sermaye Yeterliliği Değerlendirme Süreci (Yani; İSEDES) ve Denetim Otoritesinin İnceleme ve Değerlendirme Süreci (Yani; İDES) olarak adlandırılmaktadır.

İSEDES, bankaların mevcut yasal sermayesinden, risk iştahı ve hedefleri doğrultusunda ihtiyaç duyacağı (going concern) sermaye düzeyini ayırmayı amaçlamakta ve tespit edilecek olumsuzluklara karşın banka bazında sermaye tamponları belirlemeye imkân vermektedir.

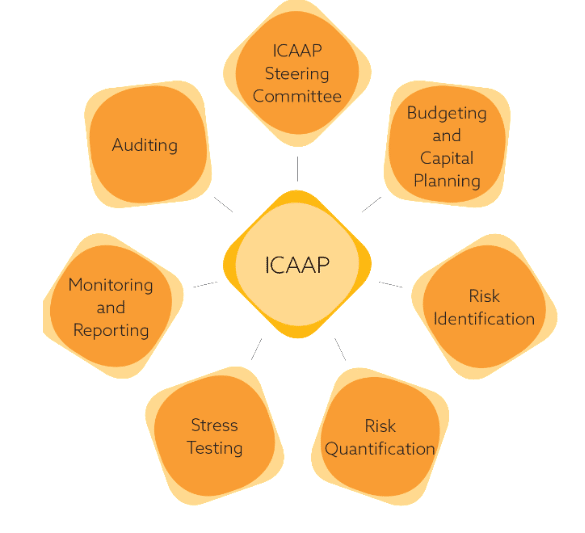

Kitabi tanımları kenara bırakırsak, uygulamada İSEDES başlı başına çetrefilli bir süreç. Yalnızca risk yönetimi birimlerine bırakılamayacak kadar da kapsamlı. İSEDES’in hazırlanması bankalarda meşakkatli bir özen ve etkin bir koordinasyon gerektirmektedir. Yapılacak faaliyetlerin hangi birimler tarafından yapılacağı bankalara göre değişmekle birlikte mevzuat kapsamında standart olduğu söylenebilir. Belli başlılarını tane tane paylaşalım öyleyse;

- Bankalar kendi senaryolarını (standart, olumsuz durum ve aşırı olumsuz durum) oluşturmalı ve her senaryo için en az 3 yıllık makroekonomik göstergeleri tahmin etmelidir. Bu çerçevede, bankanın sektörün ve ülkenin büyüme tahminleri üç farklı bazda belirlenmelidir. Söz konusu büyüme tahmini çerçevesinde sermaye planlaması hazırlıklarına başlamalıdır.

- Yine BDDK tarafından belirlenen parametreleri aylık-üç aylık dönemlere taksim etmelidir.

- Likidite stres testi parametrelerini oluşturmalıdır.

- Her şeyden öte bütçe çalışmaları sürecini sermaye planlaması süreciyle entegre etmelidir. Bu da, bütçenin alt bileşenlerini hazırlayan birimlerin gerek ilgili senaryolar gerekse beklentiler eşliğinde akıllı tahminler oluşturması anlamına gelmektedir. Tüm birimlerin risk bilinciyle hareket etmesi süreci hedefler ne kadar sermaye gerektirecek tahmin sürecine dönüşecektir. Tüm birimlerin sermaye planlaması kapsamında önerilerinin toplanması ve dikkate alıması, söz konusu sürecin yalnızca bir iki birime mal edilmemesi açısından önemlidir.

- Mali verilerin tahmin edilmesi (bütçe) sürecinden sonra riske esas tutarlar hem senaryo bazlı hem de standart tahmine bağlı olarak hesaplanmalıdır. Kredi riskine esas tutar, piyasa riskine esas tutar ve operasyonel riske esas tutarın, yasal özkaynağın ve sermaye yeterliliği standart rasyosunun tahmin edilmesi bu sürecin bir parçasıdır. Bankalarımız bunları zaten birinci yapısal blok altında yıllardır yapıyordu.

- İSEDES’in diğer önemli bir bileşeni likidite planlamasıdır. Bu çerçevede likidite ve fonlama politikalarının oluşturulması/gözden geçirilmesi, likidite riski analizlerinin yapılması, acil eylem planının oluşturulması gerekmektedir.

- İçsel sermaye gereksiniminin hesaplanmasının önemli bir alt bileşeni özellikle orta ve büyük ölçekli bankalarda içsel modellerin kullanılması-valide edilmesi ve bu modellere dayalı analizlerin gerçekleştirilmesidir.

İSEDES’in bir bileşeni bankanın risk iştahının belirlenmesi/güncellenmesidir. Bankalar açısından risk iştahı, bankalarda sayısallaştırılabilen ve sayısallaştırılamayan risk ve göstergelere dayalı olarak tüm ilgili birimlerin bir araya gelerek tespit edilmesi gereken bir hesaplamadır. Yönetim Kurulunca onaylanan bu göstergeler, içsel sermaye değerlendirme sürecinde sürekli dikkate alınması gereken bir mekanizmanın parçasıdır. Bankalar risk limitlerini risk iştahına göre belirlemeli ve stres testi sonuçlarına göre risk iştahını güncellemelidir/gereken önlemleri almalıdır.

Örnek Risk iştahı göstergeleri;

Özkaynak Karlılığı, Aktif Karlılık, SYR, Kredi/Mevduat rasyosu, Likidite karşılama rasyosu, brüt operasyonel kayıp /özkaynak, iş sürekliliğine yönelik süre kısıtları, kredi ve mevduat yoğunlaşma limitleri…

Bankaların maruz kaldıkları risklerin risklerin detaylı olarak değerlendirilmesi İSEDES’in bir sonraki aşamasıdır. Birinci yapısal blok riskleri (kredi, piyasa, operasyonel risk) ikinci yapısal blok riskleri (bankacılık hesaplarından kaynaklanan faiz oranı riski, likidite riski, itibar riski, strateji riski, ülke riski ve yoğunlaşma riski) ve tüm bu yapısal bloklarda tam olarak karşılanamayan riskler (artık risk), bankaların karşı karşıya kalabileceği temel risklerdir. Söz konusu riskler açısından, riskin nasıl tanımlandığı-nasıl ölçüldüğü-ölçüm sonuçlarının değerlendirilmesi-riskin nasıl yönetildiği ve kontrol edildiği ve son olarak riske ilişkin iştah ve limitlerin teker teker İSEDES raporunda ifade edilmesi gerekmektedir.

Örnek olarak yoğunlaşma riskine biraz değinebiliriz.

Yoğunlaşma riskine bankalar hem münferit risk ve kalem bazında hem de etkileşen riskler bazında yer vermeli ve bu da tanım bölümünde detaylı ifade edilmelidir. Günümüzde yoğunlaşma riskinden algılanan mevduat veya kredideki yoğunlaşma olsa da, İSEDES’ten beklenen öncelikle risk bazlı yoğunlaşmadır. Bu çerçevede örneğin, nakit karşılıklı kredide yoğunlaşma riskinden bahsedilmesi abestir. Yoğunlaşma riskinin ölçülmesinde literatürde kullanılan yöntemlerden faydanılmalıdır. Herfindahl Hirschmann indeksi (HHI), Simpson eşitlik indeksi, Shannon-Wiener indeksi, Pielou eşitlik gibi endekslerden birisi kullanılabilir.

Rekabet piyasasında hakim gücün tespitinde kullanılan HHI, yaygın olması hasebiyle bu minvalde tercih edilebilir.

Diğer yandan piyasa riskinin alt bileşenleri veya risk faktörleri de yoğunlaşma riski analizine tabi tutulmalıdır. Piyasa riskinin hangi portföylerden oluştuğu, katkı riske maruz değer analizlerinde hangi risk faktörlerinin riske maruz değer oluşturduğu analizlerde ele alınabilir.

Mevduat ve diğer fonlama kaynakları açısında yoğunlaşma riski hem likidite riski doğurmakta hem de bankalar için maliyetin artmasına sebep olmaktadır. Analizler bu kapsamda değerlendirmelidir. Ancak bu analizlerin daha doğru değerlendirilebileceği yer “likidite planlaması” ve “likidite değerlendirilmesi” alanlarıdır.

Yoğunlaşma riski yönetimi kapsamında, Bankanın iyi uygulama rehberleriyle uyumlu olarak bir rehbere/iç düzenlemeye sahip olması beklenir. Ayrıca yönetim kurulu tarafından borçlu, risk grubu, sektör, ülke bazında risklerin özkaynağa oranı üzerinden sınırlamalar getirilmesi, bu sınırlara uyumun izlenmesi ve gerektiğinde güncellenmesini sağlayan bir yapının mevcut olması yoğunlaşma riski yönetimi kapsamında gerekecek aksiyonlardır.

Yoğunlaşma riskine ilişkin risk iştahları da, ülkelere, karşı taraflara, sektörlere, belirli bir borçluya, belirli bir mudi sayısına, belirli bir menkul kıymet türüne vs. belirlenebilir.

Her risk bazında yukarıda özetle anlatılan süreçten sonra stres testleri, likidite planlaması ve sermaye planlamasının nihai şekilde belirlenmesi ile rapor nihayete erdirilir. Eş zamanlı olarak Bankanın Teftiş (iç denetim) birimi tarafından bu raporun ve rapora esas verilerin kontrol süreci de yürütülür. Diğer bir süreç ise validasyon sürecidir. Validasyon içsel sermaye belirleme sürecinde kullanılan modellerin bağımsız bir birim tarafından onaylanması faaliyeti olup modelin yasal sermaye hesaplamasında kullanılması için gereken süreçten farklıdır.